震惊!德国第一大行拒绝兑付实物黄金,各大央行正在掏空纽约联储

作者: 陈琳

来源:环球老虎财经

最近,全球交易市场都将焦点放在德国第一、二大行的合并消息上,在整个欧洲银行都面临生存困境之时,德意志银行正考虑与德国商业银行抱团取暖,然而投资者总有操不完的心,又一条关于德银的爆炸性新闻曝出,即德银在收到一名来自德国Xetra-Gold债券公司的客户指示后,竟然拒绝执行其黄金实物交割要求。

什么是Xetra-Gold?

实际上,这是一种黄金交易所买卖商品,据Zerohedge的介绍,这家债券公司“为投资者提供了一种能参与到黄金市场投资的有效工具。Xetra-Gold所具有的功能包括——具有成本效益的交易以及黄金实体交割权利,这也使其成为了一个极具吸引力的投资产品。”

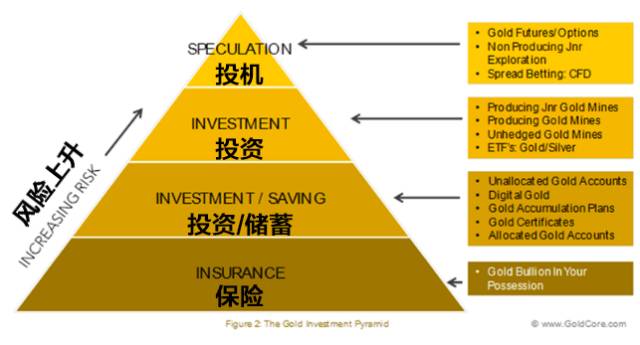

黄金投资金字塔

Xetra-Gold的亮点在于这类黄金交易无附加费、无运输费、无保险费。只收取外汇证券交易的标准手续费。该黄金平台还不收取任何管理费或行政费用。投资者只需要支付与其存管银行协定好的托管费。

对于实体黄金支持的交易:发行商通过Xetra-Gold的发行购买黄金。实物黄金被存放于法兰克福Clearstream Banking AG的金库里,而这正是德银全资拥有的一家子公司。为了便于实物黄金的交割,发行商在Umicore AG & Co. KG的一个未分配权重的账户里持有数量有限的实物黄金。

该平台还具有较高的透明度,几乎是以1:1的基础追踪黄金价格,并随时更新。

虽然过去黄金主要由美元计价,但Xetra-Gold能以欧元计价。

另外,它还具有一定的稳定性,与其他黄金投资不同,投资者接受凭证式黄金的交割权利并不会被各种费用所削弱。即使是在30年之后,1000手的Xetra-Gold仍然代表一公斤黄金。

该基金公司还在黄金赎回和黄金交付方面做出了一系列保证,而德银是该基金的指定保荐人。

换句话说,Xetra-Gold是一家交易所交易的大宗商品,其独特之处在于“电子购买的每克黄金是由等量实物黄金所支持的”,而其代理银行正是德银。

面对全球负利率环境,不仅仅是日本人,现在德国人也开始抢购保险柜,存取现金或是黄金,所以德国人蜂拥购买Xetra-Gold也并不奇怪。

据相关报道,因Xetra-Gold债券买入量的攀升,德银为此存放的黄金已经创下新高,达90.67吨,较年初增加超过50%。目前该平台管理的资产约为35亿欧元。而且,自2007年该债券上市以来,投资者所执行的总黄金交货量达4.5吨。

但是,最近事情开始有所变质。如一家德国财经网站GodmodeTrade的报道,当客户开始向德银要求赎回此类债券并以实物黄金交货时,德银却因某种所谓“商业政策原因”而拒绝该服务。

按照该平台以及德银的承诺,Xetra-Gold投资者是由实物交割权利的。然而,德银公然做出拒绝决定,投资者该怎么办呢?

根据当地媒体的报道,任何想要将Xetra-Gold债权兑换为实体黄金的投资者,至少对德银的客户来说,只能是先出售其持有股份,然后再在其他地方直接购买金币或金条了。

对于Xetra-Gold平台来说,当它失去了实物交割服务,它也便失去了其真正价值,其中交易的黄金,也只不过是一张“纸”而已。

以此看来,黄金已经被当做一种现代货币来看待,而忽视了对于其作为商品的自然本性。例如,美联储可以不断的印刷货币,但是却不能打印金条。这就是其中的关键。

也可以说,这是一个危险的发展趋势,尤其是当黄金交易处于超出200:1的交易杠杆之时。另外,在当前的价格水平上,纽约和伦敦的黄金可用库存正在急剧萎缩。

比如,在2008 年年初,雷曼的杠杆率曾高达31.7 倍。

所以,当金价被高杠杆推高而纸黄金又被调整至2008年的水平时,黄金价格就会变成市场上最天衣无缝的解决办法。

黄金去哪了?

对于该事件,另一个更为令人关注的问题就是,这应该是该基金公司的责任,还是其保荐人德银的责任?德国作为全球持有黄金的超级大国,如果连德银都无法交付如此小量的黄金,那全球实体黄金的短缺该有多空前呢?!

有业内人士怀疑实物黄金是借给抛空者去交割了,比如有些银行的贵金属持有中90%属于黄金,如果换算成实物黄金,一个银行需要持有的黄金甚至高达2800吨,这不可能会达到客户的实物交割需求。

另外,该金融人士还指出,部分银行存在着少量的跟客户裸空对赌的嫌疑。或者至少存在将实物黄金再借出套利的行为。如果今天世界上的银行黄金理财客户如果有20%要求提取实物,实际上是没有那么多黄金来兑付的。

如果有人根据当前黄金的稀缺性而选择实物黄金交割,那么黄金价格该如何调整才能满足需求,而且能完全保证黄金交付数量充足且不出现延迟?

黄金钱包首席研究员肖磊指出,

金融定价主要靠的是杠杆,目前每300盎司的交易,背后只有一盎司实物黄金做支撑,当大多数投资者明白其风险之后,会选择交割提走实物,这样金融市场一旦失去交割能力,市场情绪会瞬间逆转,目前持有大多数黄金空单的国际投行将损失惨重。

美国现在也比较尴尬,想维持美元的运行逻辑,必须贬低黄金的货币价值,但黄金并没有因为美元指数的走强而失去魅力,反而自2009年来全球各国持续增持黄金储备,这是美联储没有想到的。

美国目前并不希望美元大幅回流,而是让黄金回流,这样美国不仅可以持续拥有优质资产,也避免了资产价格泡沫风险,但经过了多年的教育,美国各类投行已经习惯了将美元作为避险资产,而不是黄金,这就导致整个华尔街对实物黄金的持有量很欠缺,如果华尔街认识到了长期缺乏库存的风险,美国整个对美元策略开始改变,希望黄金回流美国,那就会出现整个华尔街大幅补仓实物黄金的局面。

各大央行正在掏空纽约联储

银行如果没有按照担保条例按时兑付黄金,这就已经相当于欺诈,这种行为就如同自寻毁灭。正如一些经济学家所指出的:当全球各个国家,甚至包括德国,开始要回黄金时,这种压力已经聚集到了美联储身上,这已经上升到了国际层面。

德国作为欧盟最大黄金买家、全球第二大黄金储备国,其黄金持有量已经高达3381吨,占外汇储备的68.9%。相比之下,虽然近几年中国央行在不断囤积黄金,但目前持有量也只有1800吨左右,外汇储备占比15%。

在德国政府持有大量黄金的同时,其民众一直以来都反对其将大量黄金托管在国外,主要是在纽约联储,其余是在伦敦和巴黎。

黄金托管是纽约联储向各国央行、政府和官方国际组织提供的服务之一。纽约联储将来自这些机构的黄金储存在位于曼哈顿的地下金库里。该金库始建于1920年代早期,目前设有综合性的多层安全系统。

据公开信息显示,德国持有的多数黄金被存储在法兰克福。在2015年12月,法兰克福的总储存量为1402.5吨。而德银自己也发布报告,表示在纽约存放了1347吨黄金,在伦敦存放了434.7吨,在巴黎存放了196吨。

但是,随着各国对美元储备货币地位的之一,全球各大央行正在从纽约联储取走属于自己的金条。到目前为止德国已经从巴黎和纽约分别要回了177吨和189吨的黄金。实际上德国花了7年时间才从纽约取走300吨黄金,主流媒体认为这是为了给美联储挽回颜面,防止纽约联储发生黄金挤兑。

但是这还是阻挡不了纽约联储逐渐被掏空的命运。根据纽约联储数据显示,从2014年2月开始的30个月的时间里,全球央行总计从纽约联储取走388吨实物黄金,仅仅比2007年金融危机爆发时期“黄金提取潮”少20吨。

财经媒体Sprottmoney表示,德国、荷兰等国家从纽约联储取走黄金储备的原因再明显不过,即美联储所持有的黄金数量与这些国家黄金账户上的数目不符。

其实在2013年德国宣布转移黄金储备计划时,“债王”格罗斯就质疑称,全球央行之间正在失去信任。

看样子,现在最明智的选择就是直接持有实物黄金。

Onward Toward Bullion Bank Collapse - Craig Hemke

Deutsche Bank Tries To Explain Why It Did Not Deliver Physical Gold, Fails

早有准备

早有准备